KSA - Cái Bẫy Chết Người Đối Với Nhà Đầu Tư (Phần I)

Bài viết này Broker HAD

muốn bàn về một chủ đề đang “nóng” trong những ngày qua. Đó là

trường hợp một Doanh Nghiệp ma tồn tại và “làm mưa làm gió” trên sàn

Giao dịch chứng khoán (GDCK) một thời gian dài. Đến hiện tại, các cá

nhân thực hiện các hành vi này đang chịu sự chế tài của pháp luật,

nhưng điều tôi muốn lưu ý lại ở đây là sự thiệt hại thực tế mà vụ

việc này gây ra đối với nhà đầu tư nói riêng, và niềm tin vào chứng

khoán cũng như phương pháp phân tích nói chung. Đó là trường hợp của Công

Ty Cổ Phần Công Nghiệp Khoáng Sản Bình Thuận (mã giao dịch KSA)

Sức

Khỏe Tài Chính

Đối với các nhà đầu tư

(NĐT) trong giai đoạn mười năm về trước thì không lạ gì thời kỳ hoàng

kim khi mà các mã cổ phiếu ngành khai khoáng được “đầu cơ giá lên”

mạnh mẽ. Có thể kể tên một số như Công ty Cổ Phần Khoáng Sản Bình

Định (BMC) chào sàn tháng 1 năm 2007 với giá IPO là 55,000/cổ phiếu

và 6 tháng sau đó cổ phiếu này đã có lúc được bán với giá

847,000/cổ phiếu.

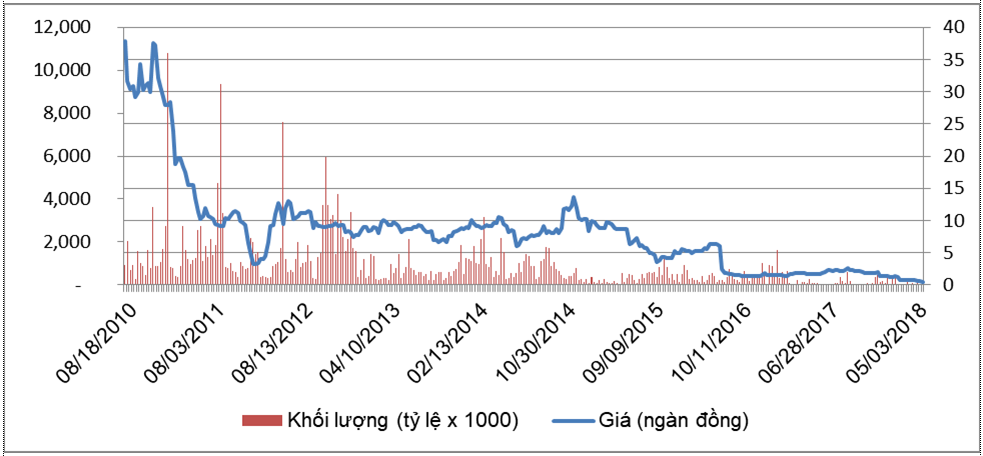

“Người

đồng nghiệp” KSA có một “tuổi thơ” khó khăn hơn khi giá

khởi điểm là 60,000 VNĐ/cổ phiếu vào tháng 10 năm 2010, nhưng không như

người anh BMC, cổ phiếu KSA lao dốc không phanh trong 12 tháng tiếp theo.

Nhưng kể từ đó, quý bốn năm 2011, KSA thể hiện rõ bản chất đầu cơ

của mình qua việc tăng hơn 7 lần giá trị từ mốc 3,700 VNĐ/cổ phiếu

lên 24,000 VNĐ/cổ phiếu chỉ trong hai quý đầu năm 2012 (dữ liệu Sở GDCK

TP.Hồ Chí Minh).

Biểu

đồ 1: Giá lịch sử của KSA 2010 – 2018 (UBCK Tp. Hồ

Chí Minh; đơn vị: ngàn đồng)

Trong thực tế, mức tăng như

vừa rồi cũng không phải là hiếm trên những thị trường mới nổi

(emerging market) như tại Việt Nam. Điều đáng lưu tâm ở đây chính là “sức khỏe” tài chính của KSA

từ khi lên sàn đã là không “ổn”. Như vậy thực sự quá rủi ro cho NĐT

khi "đổ" tiền vào doanh nghiệp nếu như không nắm được mấu chốt này.

Biểu

đồ 2: Cơ cấu giá trị tài sản của KSA (Vietequity,

2019; đơn vị: tỷ đồng)

Biểu

đồ 3: Cơ cấu giá trị tài sản của BMC (Vietequity,

2019; đơn vị: tỷ đồng)

Căn cứ vào hai biểu đồ

trên, NĐT dễ dàng sử dụng các kiến thức “về phân tích cơ bản” để loại bỏ được phương án KSA này ra

khỏi danh mục đầu tư kể từ giai đoạn quý 4 năm 2015.

Thứ nhất: dựa

vào biểu đồ 2, cuối năm 2015, khoản phải thu của KSA chiếm đến hơn

70% tổng tài sản của doanh nghiệp, công ty không có tiền mặt, không có

tồn kho. Đây là điểm không tốt khi xem xét “sức khỏe” tài

chính của một doanh nghiệp. Đối chiếu với “người đồng nghiệp” BMC, dễ thấy được sự khác biệt trong

cơ cấu tài sản. Ngành khai khoáng đòi hỏi cơ cấu Tài sản cố định

(TSCĐ) lớn, điều mà không thấy được trên dữ liệu của KSA. Ngoài ra, dư

lượng tiền mặt và hàng tồn kho của BMC cho thấy có sự chuyển động

xoay vòng của hai loại tài sản này trong doanh nghiệp. Doanh nghiệp

thực sự có hoạt động.

Biểu

đồ 4: Cơ cấu nguồn vốn của KSA (Vietequity, 2019;

đơn vị: tỷ đồng)

Thứ hai: tại biểu đồ 3 cho thấy nguồn vốn biến động

mạnh vào quý 4 năm 2015. Căn cứ dữ liệu trên báo báo cáo tài chính năm

2015, có một sự bất thường trong hành vi quản trị doanh nghiệp khi xấp xỉ 90% giá trị của số vốn

cổ phần phát hành thêm “chảy” ngay hết vào tài khoản trả trước cho

người bán (vùng khoanh đỏ trong số liệu 1). Nói một cách dễ hiểu

hơn, khi phát hành thêm cổ phần để huy động thêm 600 tỷ đồng cho KSA,

thì hơn 400 tỷ đồng đã được trả trước cho người bán. Ở doanh nghiệp

cùng ngành, tỷ lệ trả trước cho người bán chỉ xấp xỉ 1% tổng giá

trị tài sản, lấy ví dụ như BMC.

Số

liệu 1: Thay đổi

nguồn vốn và thuyết minh báo cáo tài chính cả năm 2015 (BCTC

KSA, 2015)

Như vậy, qua hai điểm cơ

bản trên dễ hiểu được sức khỏe tài chính của KSA là không tốt và

năng lực lãnh đạo là có vấn đề. Đây là quan điểm đúng đắn đối với

các NĐT thận trọng và hiểu biết. Tuy nhiên, đối với lý thuyết thị

trường luôn không hoàn hảo, thì

việc một số NĐT chấp nhận mạo hiểm để đầu cơ tại mức giá “đáy”

của KSA là hoàn toàn tồn tại.

Lấy cụ thể một mốc, tại

quý 4 năm 2013 của KSA, công ty đã tạo ra một dư lượng tiền mặt và có

sự đầu tư tài chính (ở đây chỉ là hành động gửi tiền ngân hàng với

khoảng 100 tỷ tiền mặt – xem đồ thị 2), bất chấp sự thiếu minh bạch

trong việc giảm giá trị Tài sản cố định (trong thuyết mình BCTC

KSA năm 2015, khoản mục TSCĐ khác xấp xỉ 60 tỷ đồng đột nhiên biến

mất). Nhưng động thái tạo ra dư lượng tiền mặt 7% tổng tài sản cũng

có phần hấp dẫn đối với một số nhà đầu cơ ưa mạo hiểm. Giá trong

giai đoạn này đã tăng lên từ mức 6,000vnđ/cổ phiếu lên 11,400vnđ.

Theo quan điểm của người

viết, những thương vụ như thế này đơn thuần NĐT đã gánh chịu khả năng

thua lỗ lớn từ “rủi ro đạo đức” của ban lãnh đạo. Chiếu theo cách làm

này, thì công ty lại tạo ra được một khoản tiền mặt khá lớn lên đến

14% tổng tài sản vào quý 2 năm 2016, nhưng không như lần trước, giá cổ

phiếu giai đoạn này tăng nhẹ từ 6,000 vnđ đến 7,000 vnđ trong quý 3 và

lao dốc trong quý tiếp theo xuống dưới 2,000 vnđ.

Giá Trị Thanh Lý

Benjamin Gramham nhấn mạnh

trong quyển “Phân

Tích Chứng Khoán” của ông về việc “giá trị tài sản ngắn hạn

sẽ gần bằng giá trị thanh lý doanh nghiệp”. (*Chương

43, trang 506). Bậc tiền bối đưa ra quy chiếu

tham khảo để tính toán giá trị thanh lý như bảng bên dưới:

Loại tài sản

|

% giá trị thanh lý với giá trị sổ sách

|

|

Phạm vi thường

|

Số trung bình thô

|

|

Tài sản ngắn hạn:

|

||

Tài sản tiền mặt:

|

100

|

100

|

Khoản phải thu:

|

75 ~ 90

|

80

|

Hàng tồn kho (ở giá thấp hơn

giá mua hay giá trị trường)

|

50 ~ 75

|

66

|

Tài sản cố định và tài sản khác:

|

||

(bất động

sản, công trình xây dựng, máy móc, trang thiết bị, các khoản đầu tư

không khả bán, tài sản vô hình…)

|

1 ~ 50

|

15 (~)

|

Bảng 1: Tỷ lệ phần trăm tính giá trị thanh lý doanh nghiệp (Benjamin Graham, 1962)

NĐT phân tích cơ bản KSA

cũng sẽ có thể dễ dàng bỏ qua giá trị thanh lý này nếu thực sự

chú trọng đến “chất lượng tài

sản” của doanh nghiệp. Đây chính là điều quan trọng nhất khi tính toán giá trị thanh lý.

Kết

luận

Phần I của bài viết này,

người viết muốn đưa ra một góc nhìn bên phía phân tích cơ bản. Với

những ai đi theo phương pháp này thực sự là khó mà chấp nhận được

doanh nghiệp KSA. Họ dễ dàng nhận ra được sự bất thường của công ty

này ngay từ đầu. Tuy nhiên với tính chất Thị Trường Không Hoàn Hảo,

việc vẫn có người dám “tất tay” vào cổ phiếu này không thể nói là

không bao giờ có.

Phần II, người viết sẽ sử

dụng phương pháp Phân Tích Kỹ Thuật: Chu Kỳ – Giai Đoạn vào KSA để

thử xem liệu phương pháp PTKT này có "nhận" ra được “nguồn

nguy hiểm cao độ” KSA hay không??

Nhận xét

Đăng nhận xét